Ανησυχία για τα κόκκινα δάνεια 78 δισ. ευρώ που λιμνάζουν στους servicers και επιβαρύνουν με πολλούς τρόπους την οικονομία εκφράζει η Ευρωπαϊκή Επιτροπή, τονίζοντας ότι οι καθυστερήσεις στη διευθέτηση των μη εξυπηρετούμενων δανείων οφείλονται κατά κύριο λόγο στα σοβαρά προβλήματα των πλειστηριασμών.

Στη νέα της έκθεση για τις οικονομικές ανισορροπίες στην Ελλάδα (είναι μια διαδικασία ελέγχου που ακολουθείται για όλα τα κράτη) η Κομισιόν τονίζει ότι η διευθέτηση των ΜΕΔ εκτός του τραπεζικού τομέα παρέμεινε αργή, ενώ τα ΜΕΔ που διακρατούνται από τους servicers εξακολουθούν να επιβαρύνουν την οικονομία.

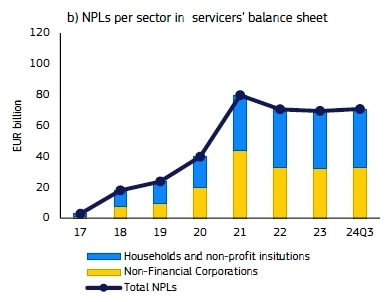

Ενώ μεγάλο μέρος των ανοιγμάτων σε ΜΕΔ εξήλθε από τον τραπεζικό τομέα μέσω τιτλοποιήσεων και οριστικών πωλήσεων και μεταβιβάστηκε σε διαχειριστές πιστώσεων, εξακολουθεί να επηρεάζει αρνητικά την οικονομία. Το απόθεμα των ΜΕΔ που κατέχουν οι διαχειριστές μειώθηκε μόνο οριακά, κατά 0,4 δισεκ. ευρώ, σε 70,8 δισεκ. ευρώ (30,2% του ΑΕΠ) κατά το έτος που λήγει το γ ́ τρίμηνο του 2024, λόγω πρόσθετων τιτλοποιήσεων.

Το συνολικό ποσό των ΜΕΔ στην οικονομία παρέμεινε υψηλό, στα 78,1 δισεκατομμύρια ευρώ (κοντά στο 35% του ΑΕΠ του 2024)

Η Επιτροπή επισημαίνει με έμφαση τα προβλήματα στους πλειστηριασμούς, σημειώνοντας ότι οι αναδιαρθρώσεις και η αναγκαστική εκτέλεση χρεών παραμένουν βραδύτερες από ό,τι είχε προγραμματιστεί, λόγω καθυστερήσεων και ανεπαρκειών στις δικαστικές διαδικασίες και του υψηλού ποσοστού ανεπιτυχών πλειστηριασμών.

Τονίζει μάλιστα ότι παρατηρείται χαμηλό αγοραστικό ενδιαφέρον στους πλειστηριασμούς, κάτι που, όπως αναφέρει, μπορεί να συνδέεται με την υπερβολικά μακρά διάρκεια της δικαστικής επίλυσης διαφορών μετά τον πλειστηριασμό και με τις καθυστερήσεις στην καταχώριση των συναλλαγών στο κτηματολόγιο.

Τα δάνεια των servicers

Στο 35% του ΑΕΠ τα κόκκινα δάνεια

Σε ειδική ανάλυση για τα κόκκινα δάνεια η Ευρωπαϊκή Επιτροπή αναφέρει:

Η χρηματοπιστωτική κρίση που ξεκίνησε στην Ελλάδα στα τέλη του 2009 επηρέασε σημαντικά την ικανότητα των οφειλετών να αποπληρώσουν τις δανειακές τους υποχρεώσεις προς τις τράπεζες. Αυτό προκλήθηκε από τη σημαντική πτώση των ιδιωτικών εισοδημάτων και την αύξηση των πτωχεύσεων επιχειρήσεων, ενώ τα επιτόκια των δανείων αυξήθηκαν σημαντικά, αντανακλώντας τον υψηλό αντιληπτό πιστωτικό κίνδυνο.

Αυτό είχε ως αποτέλεσμα την απότομη αύξηση των ΜΕΔ, που κορυφώθηκε το 2015, αντιπροσωπεύοντας το 46,8% των ακαθάριστων δανείων των ελληνικών τραπεζών.

Σε απάντηση, το ελληνικό κράτος εισήγαγε προγράμματα τιτλοποίησης, όπως το Ελληνικό Σχέδιο Προστασίας Περιουσιακών Στοιχείων (HAPS) το 2019, για τη μείωση του δείκτη μη εξυπηρετούμενων δανείων. Το HAPS (σ.σ.: Σχέδιο «Ηρακλής») έδωσε τη δυνατότητα στις τράπεζες να τιτλοποιήσουν ΜΕΔ και να τα μεταβιβάσουν σε ιδιώτες επενδυτές μέσω της παύσης αναγνώρισης των ισολογισμών, με κρατικές εγγυήσεις για τα τμήματα υψηλής εξοφλητικής προτεραιότητας των τιτλοποιημένων στοιχείων ενεργητικού.

Αν και η μεταβίβαση αυτή μείωσε το απόθεμα ΜΕΔ στους ισολογισμούς των τραπεζών, οι διαχειριστές εξακολουθούν να διαχειρίζονται σημαντικό απόθεμα ΜΕΔ. Το συνολικό ποσό των ΜΕΔ στην οικονομία παρέμεινε υψηλό, στα 78,1 δισεκατομμύρια ευρώ (κοντά στο 35% του ΑΕΠ του 2024) το γ ́ τρίμηνο του 2024 σε σύγκριση με το ανώτατο επίπεδό του, ελαφρώς χαμηλότερο από τα 120 δισεκατομμύρια ευρώ το 2015.

Η διατήρηση του υψηλού αποθέματος ΜΕΔ είναι σε μεγάλο βαθμό συνέπεια των χαμηλών ανακτήσεων από ρευστοποιήσεις εξασφαλίσεων που προκλήθηκαν από καθυστερημένους ή ανεπιτυχείς πλειστηριασμούς, ενώ οι νέες εισροές ΜΕΔ ήταν μέτριες τα τελευταία δύο χρόνια.

Το μεγάλο ανεξόφλητο απόθεμα μη εξυπηρετούμενων δανείων που κατέχουν διαχειριστές και τράπεζες επηρεάζει δυσμενώς την ελληνική οικονομία μέσω διαφόρων διαύλων.

Οι διαχειριστές πιστώσεων που διαχειρίζονται τα τιτλοποιημένα ανοίγματα μεσαίου και υψηλού κινδύνου (τμήματα ενδιάμεσης και χαμηλής εξοφλητικής προτεραιότητας) ανήκουν κατά κύριο λόγο σε ξένους θεσμικούς επενδυτές (δηλ. ιδιωτικά επενδυτικά κεφάλαια και παγκόσμιες επιχειρήσεις επενδύσεων). Ως εκ τούτου, οι επιδόσεις των χαρτοφυλακίων υπό τη διαχείρισή τους έχουν οριακό μόνο άμεσο αντίκτυπο στον ελληνικό χρηματοπιστωτικό τομέα.

Ωστόσο, το ελληνικό κράτος μπορεί να επηρεαστεί μέσω της πιθανής κατάπτωσης κρατικών εγγυήσεων σε περίπτωση που τα τιτλοποιημένα περιουσιακά στοιχεία υποαποδίδουν σημαντικά σε σύγκριση με τα αρχικά επιχειρηματικά σχέδια.

Το συνολικό ποσό των εγγυήσεων που παρασχέθηκαν στο σύνολο των ομολογιών υψηλής εξοφλητικής προτεραιότητας που κατέχουν οι τράπεζες και οι διαχειριστές για όλες τις τιτλοποιήσεις HAPS ανήλθε σε 16,3 δισεκατομμύρια ευρώ τον Σεπτέμβριο του 2024, ποσό που αποτελεί ενδεχόμενη υποχρέωση του κράτους.

Ωστόσο, οποιαδήποτε πιθανή κατάπτωση εγγυήσεων είναι πιθανό να είναι προφανής εκ των προτέρων και να περιορίζεται σε συγκεκριμένες τιτλοποιήσεις, με περιορισμένη επίδραση στην ετήσια εξέλιξη του δείκτη δημόσιου χρέους.

Το χρέος των νοικοκυριών, συμπεριλαμβανομένων των ενυπόθηκων και καταναλωτικών δανείων, αφορά το μεγαλύτερο μερίδιο των ΜΕΔ που διαχειρίζονται οι servicers (54% στους λογαριασμούς των διαχειριστών). Οι τιτλοποιήσεις χρέους των νοικοκυριών επηρεάζονται κυρίως από το γεγονός ότι μεγάλος αριθμός οικιστικών ακινήτων που χρησιμεύουν ως εγγυήσεις για την εξασφάλιση χρέους που ανήκει σε τράπεζες ή διαχειριστές παραμένουν δεσμευμένα (μη εμπορεύσιμα) λόγω παρατεταμένων διαδικασιών αναγκαστικής εκτέλεσης οφειλών.

Επιπλέον, πολλά από τα ακίνητα που τελικά αγοράστηκαν σε πλειστηριασμούς από τράπεζες και servicers παραμένουν εκτός αγοράς για μεγάλο χρονικό διάστημα, μειώνοντας σημαντικά την προσφορά κατοικιών και συμβάλλοντας στην πρόσφατη έντονη αύξηση των τιμών των κατοικιών.

Τα ΜΕΔ των μη χρηματοπιστωτικών εταιρειών αντιπροσωπεύουν επίσης σημαντικό μέρος των συνολικών ΜΕΔ (32,6% στους λογαριασμούς των διαχειριστών) και αφορούν επιχειρήσεις σε βασικούς τομείς όπως το χονδρικό και λιανικό εμπόριο, η μεταποίηση και οι κατασκευές.

Πρόσφατη μελέτη (σ.σ.: του ΙΟΒΕ και της Τράπεζας της Ελλάδος) διαπίστωσε ισχυρή θετική συσχέτιση μεταξύ των ΜΕΔ και της αύξησης των εταιρειών «ζόμπι» στην ελληνική οικονομία. Η μελέτη δείχνει ότι η υψηλή συγκέντρωση κεφαλαίου σε επιχειρήσεις ζόμπι εμποδίζει τις επενδύσεις από υγιείς επιχειρήσεις και εμποδίζει την ανακατανομή κεφαλαίου σε περισσότερες παραγωγικές χρήσεις.

Ως εκ τούτου, η ταχύτερη επίλυση των εταιρικών ΜΕΔ, τόσο εντός όσο και εκτός τραπεζικών ισολογισμών, θα διευκόλυνε την αποτελεσματικότερη κατανομή των πόρων, τονώνοντας τις επενδύσεις και την οικονομική δραστηριότητα μεσομακροπρόθεσμα.